炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

又到了一个重要关口!

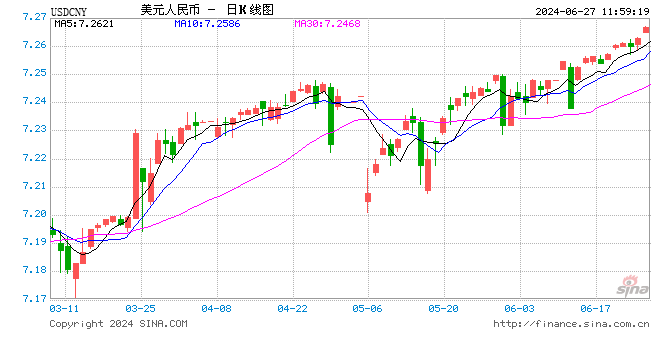

昨天,人民币兑美元创下年内新低,美元兑离岸人民币突破了7.3这个重要关口。今天早上,人民币兑美元中间价报7.1270,下调22点。而在这个重要关口,也有重磅消息传来。

据今天早上的消息,东方金诚首席宏观分析师王青认为,后期若离岸人民币对美元汇率出现较大幅度波动,不排除央行通过加大离岸央票发行规模等方式,强化离岸人民币流动性调节的可能。

其实,汇率市场有两点值得关注:一是人民币兑美元的中间价虽然也有下行,但相对于离岸和在岸人民币要稳定许多,而且中间价与离岸价的差距较大。这也就意味着稳定汇率的动作并未缺席;二是相比较欧元兑美元、日元兑美元,人民币年内表现其实要强很多。前两者分别贬值达3.2%和近14%,而人民币贬值其实不足3%。这一点往往也是市场忽略的。

人民币的关键位

美元兑离岸人民币昨天再度突破了7.3这个关键位,而从近期走势来看,人民币近期的走势持续趋弱。权益市场亦随之走低,上证指数跌破3000点。

今天早上,有消息传来,东方金诚首席宏观分析师王青认为,近期人民币对美元汇率的波动下行,主要原因是美联储推迟降息预期升温,以及美国经济基本面持续强于欧洲和日本,6月份以来美元指数走高,导致人民币对美元被动贬值。考虑到当前人民币对美元汇率基本保持反向波动的偏强运行状态,预计短期内除继续通过中间价发挥调控作用外,出台其他稳汇市措施的可能性较小。后期若离岸人民币对美元汇率出现较大幅度波动,不排除央行通过加大离岸央票发行规模等方式,强化离岸人民币流动性调节的可能。

人民币走弱的背后,是非美货币整体的走弱,而其中最主要的是日元和欧元的持续杀跌。今天早盘,日经225指数跌超1%。原因是日元的暴跌引起了人们对当局将进行干预的担忧。日元汇率跌至1986年以来的最低水平,隔夜跌至1美元兑160.87日元,超过了4月官方干预市场的水平。日本财务大臣神田正人周三晚间称,政府正高度紧急地关注日元走势,他说日元最近的走势是快速且单边的。

事实上,今年日元才是最大的拖累,今年以来日元兑美元的最大跌幅接近14%,可以说在很大的程度上支撑了美元指数。而且,往往在日元杀跌的阶段,人民币也会跟随杀跌。再看欧元兑美元,年内亦是贬值达3.2%。贬值幅度也大于人民币。这其实是国内市场参与者忽略的一个大问题。在印象当中,国内经济的活跃度和经济数据似乎都在转弱,但从汇率表现来看,相对于发达国家,可能也没有想象得那么差。

人民币的走向

其实,人民币有其压舱石。中金公司表示,首先,尽管中国经济增速近年来有所放缓,但仍高于绝大部分的发达国家,高于新兴经济体的平均水平。从中美对比看,中国的制造业PMI已经连续17个月高于美国,这表明两国制造业产出并未显著分化。其次,中国的通胀率自疫情以来一直维持在相对偏低的水平。通常情况下,相对更低的通胀意味着一国货币的购买力相对稳定,这将会增强一国商品和服务的海外吸引力,有利于汇率的走强。第三,从经常收支看,中国仍保持了相当规模的货物贸易顺差。大额贸易顺差意味着中国在不断对外累积净资产,作为一个整体而言,这意味着贸易竞争力和对外支付能力持续维持在偏高水平。自2023年下半年起,中国的出口增速同比已经开始了稳定修复的过程。出口同比增速的恢复一般是汇率企稳的领先指标。除了上述因素外,相对更稳健的政府对外债务水平和相对充足的外汇储备都是人民币汇率长期稳定的有利条件。

但亦有贬值压力。汇率在很多时候可以揭示很多意图,亦可以掩盖很多真相。券商中国此前的报道一直认为,美元降息大概率会在出现系统性风险(无论大小)时发生。因此,要做好长期准备。而据最新的预期,美联储降息可能会推迟到2025年。

美联储理事鲍曼周二表示,需要在一段时间内维持目前的政策利率不变,才能战胜通胀,预计美国通胀将在一段时间内保持高位,今年不会有降息行动。她还称,若有必要,进一步加息也是有可能的。在这个过程当中,人民币的压力不言而喻。当然,美国也有自身的压力,那就是美债和通胀。但从拜登政府和国会的理念和动作来看,当下这些也并非他们的首要任务。

中金公司认为,中美利差拉大背景下的套利行为增加是人民币汇率压力的来源。人民币汇率当前的状态对套息交易是较为有利的。首先,高利差令套息交易存在较高的安全垫。其次,低波动降低了套息的估值风险,这会助长套息动机,给人民币汇率带来压力。

在目前中国资本管制的条件下,投机性外汇交易的操作空间较小。但由于我国经常项目基本可兑换,很多具有结售汇资格的进出口企业可以通过资产负债表上的货币错配操作来形成变相的外汇套息交易。其中,比较常见的做法有两类,一类是降低出口收汇的结汇比率,保留更多的美元敞口。另一类则是更多采用掉期而非即期的形式卖汇。上述两类做法对境内外汇市场的供求都会产生一定影响。其减少了即期市场上的外币供给,从而令即期人民币汇率承压。

由于美元利率和汇率在僵持阶段也会呈现一定的双向弹性,可利用好美元汇率和利率阶段性走低的机会扩大人民币汇率的弹性,推动市场价向中间价靠拢。在单边预期被打破之后,可逐步恢复中间价的双向弹性。借助多种工具重新建立中间价与一篮子货币波动之间的联系,重新引导市场进入汇率双向波动的常态。